Beyond Banking gilt als ein Weg für die Banken, sich neue Ertragsquellen abseits ihres Brot- und Buttergeschäfts zu erschließen. Doch was hat es mit Beyond Banking eigentlich auf sich? Und wie schaffen Fintechs und etablierte Banken neue Ökosysteme? Diese Einordnung und Begriffsabgrenzung dient als kleine Orientierung.

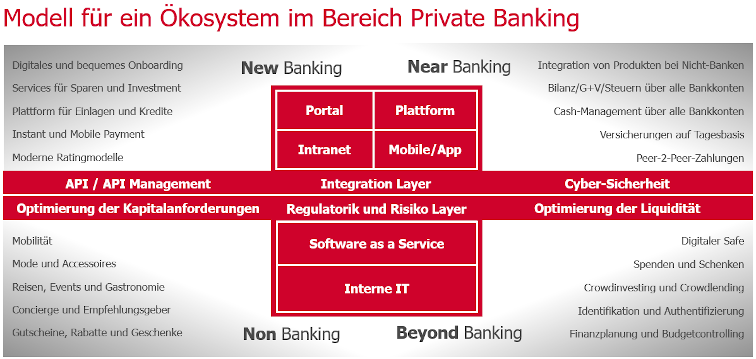

Beyond Banking wird gerne als Sammelbegriff für Leistungen verstanden, die über das klassische Geschäft der Banken hinausgehen. Doch es gibt durchaus Unterschiede: Beyond Banking reiht sich als eine von vier Dimensionen ein, die ein modernes Banking-Ökosystem ausmachen.

Das sogenannte New Banking als eine der anderen drei Dimensionen umfasst beispielsweise alle Leistungen, die Banken heute schon anbieten, nur eben digital. Dazu zählen mobile Zahlungsdienste und Instant-Payment-Methoden oder auch moderne Ratingmodelle sowie digitale Onboarding-Prozesse für die Kunden.

Beim Near Banking integrieren Banken ihre eigenen Dienste beispielsweise bei Dritten, die selbst keine Banken sind, oder sie ermöglichen Services wie Peer-2-Peer-Zahlungen. Auch diese Leistungen gab es im Prinzip auch schon vor der Digitalisierung. Mit dem Einsatz von Technologien verlagern Banken diese Leistungen oder veredeln sie.

Non-Banking wird gerne mit Beyond Banking gleichgesetzt. Gemeint ist das Bereitstellen diverser Leistungen, die keinen Bezug zum eigentlichen Banking mehr aufweisen, aus Kundensicht jedoch nachgefragt sein könnten – zum Beispiel Gutscheine, Reisen, verschiedene Events.

Im Unterschied zu diesen drei Dimensionen erweitert Beyond Banking bereits bestehende Banking-Leistungen um Leistungen, die sie vorher noch gar nicht angeboten haben, aber an bestehende Leistungen andocken können. Die Anwendungspalette reicht derzeit häufig vom digitalen Safe über das Crowdinvesting bis hin zum Budgetcontrolling.

„Buy now, pay later“ als Sprungbrett zu Beyond-Banking-Diensten

Ein Vortasten in Richtung Beyond Banking findet verstärkt über den Zahlungsverkehr statt. Der Grund: Die digitalen Ökosysteme der Finanzwelt wachsen derzeit vor allem im Payment-Bereich. Ein Beispiel dafür sind „Buy now, pay later“-Funktionen, über die Zahlungsdienstleister in den Bereich der margenstarken Privatkredite vorstoßen. Sie nutzen dafür ihre Kontrolle über die Kundenschnittstelle. Anbieter wie Klarna gelten hierbei als Vorreiter. Klarna bietet seine Dienste dabei nicht allein als weitere Zahlungsmethode auf E-Commerce-Seiten an, sondern arbeitet mit seiner App an einem eigenen Shopping- und Rabatt-Ökosystem, das Kunden idealerweise nie verlassen müssen.

Das schwedische Fintech erhält durch die integrierte Shopping-Welt eine Vielzahl von Daten, die ihm wiederum dabei helfen, Kreditrisiken besser zu berechnen und die Profitabilität seiner Dienste damit zu erhöhen. Perspektivisch verschafft sich Klarna auf diese Weise die Möglichkeit, eine Vielzahl weiterer Services anzubieten – seien es Beyond-Banking- oder auch New- und Near-Banking-Angebote. Chinesische Zahlungsanbieter wie die Alibaba-Tochter Ant Financial mit dem Bezahldienst Alipay oder Tencent mit WeChat liefern mit ihren Super-Apps hierfür die passenden Vorbilder.

Wenige Beispiele etablierter Banken

Banken und Sparkassen in Deutschland stehen erst am Anfang ihrer Beyond-Banking-Reise. Wenngleich: Auf der NOAH – einem der wichtigsten Investorentreffen Europas – soll Christian Sewing, heute CEO der Deutschen Bank, schon 2017 einem Bericht zufolge einen Vortrag zum Beyond Banking gehalten haben. Sewing kündigte damals an: „Wir wollen zu den Ersten der Plattform-Economy zählen – im Banking und darüber hinaus.“

Tatsächlich sind auf Beyond Banking ausgerichtete Ökosysteme, die mit den Plattform-Ambitionen von Fintechs wie Klarna und Co. vergleichbar wären, in der traditionellen Bankenwelt bis heute rar geblieben. Ein Klein-Klein überwiegt, das mehr eine Ergänzung zum bisherigen Angebot ist. Ein Angriff auf die digitale Kundenschnittstelle fehlt hingegen. Als eines der bislang ambitioniertesten Projekte zum Aufbau eines Beyond-Banking-Ökosystems gilt TEO. Doch in der Realität hat die Plattform wiederholt mit Startschwierigkeiten zu kämpfen.

Der jüngste Vorstoß kommt von den Volks- und Raiffeisenbanken und deren IT-Dienstleister Atruvia (vormals Fiducia & GAD). Ziel ist ein regional vernetztes digitales Ökosystem, das verschiedene Dienstleistungen in den unterschiedlichsten Lebensbereichen der Kunden bereitstellt. Auf diese Weise wollen die Genossenschaftsbanken explizit die Kundenschnittstelle verteidigen – und „alltagsrelevant“ sein, wie sich die Präsidentin des Genossenschaftsverbands der Volks- und Raiffeisenbanken (BVR), Marija Kolak, im Handelsblatt zitieren lässt. Bislang stehen die VR-Banken mit diesem Vorhaben jedoch noch ganz am Anfang.

Womit sie perspektivisch punkten könnten und auch wollen, ist die regionale Nähe. So hält die genossenschaftliche Finanzgruppe mit dem VR-Privatsekretär Leistungen bereit, die zwar analog, aber gerade mit Blick auf den Ausbau des eigenen Ökosystems durchaus smart sind.

Der VR-PrivatSekretär ist ein Baukastensystem, das verschiedene VR-Banken im Angebot haben und ihren Kunden darüber beispielsweise anbieten, die Korrespondenz mit Krankenkassen und öffentlichen Einrichtungen zu übernehmen, Bargeld nach Hause zu liefern, Termine bei Ämtern zu vereinbaren oder auch das Smartphone einzurichten und sich um die Renovierung des eigenen Zuhauses zu kümmern.

Da die Pakete auch Leistungen zum Thema Geld enthalten, lässt sich hier im Grunde noch von Beyond Banking sprechen, also eine Erweiterung über den Banking-Tellerrand hinaus. Da die VR-Banken hier auch im großen Stil klassische IT-Administratorleistungen und Büroservices anbieten, ließe sich das Paket aber auch in die Non-Banking-Schublade einsortieren.

Nischen gibt es jede Menge

Ein Beispiel aus Russland zeigt, dass sich Banken im Ausland durchaus radikal zu digitalen Plattformbetreibern wandeln wollen. Die Sberbank – einst hervorgegangen aus einem Netz von russischen Sparkassen – baut aggressiv eine Vielzahl neuer Dienstleistungen aus und wandelt sich dabei zu einem E-Commerce- und Technologieunternehmen. 2030 sollen Nicht-Finanzdienstleistungen 60 Prozent der Umsätze ausmachen. Dass die Amazonisierung als Vorbild für die hiesigen Banken taugt, muss sich zeigen – für alle sicherlich nicht, aber Nischen gibt es jede Menge jenseits von Kredit und Karte.

Foto: Getty Images / Colin Anderson Productions pty ltd