Die Geschäftsmodelle der klassischen Banken in Deutschland stehen auf dem Prüfstand. Die neuen Zielbilder in den Strategieschubladen reichen von neuen Website-Angeboten über den Aufbau von Plattformen bis zur Digitalbank. Die Pläne der Entscheider für die kommenden drei Jahre versprechen viel Bewegung.

Und dabei haben wir die Bankmanager für unseren Branchenkompass Banking 2018 noch vor dem Start von Google Pay und der Ankündigung zum geplanten Launch von Apple Pay in Deutschland befragt. Das zeigt, dass die Bankenbranche die Techkonzerne, Neobanken und Vergleichsportale bereits länger mit genau beobachtet und nicht tatenlos Marktanteile herschenken möchte.

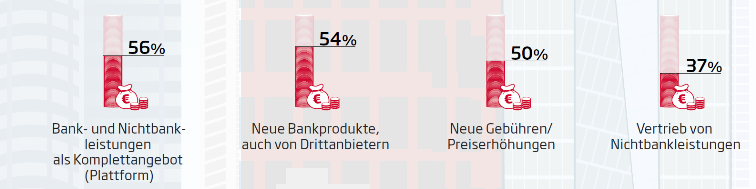

Eine Infografik zur Studie zeigt, dass Banken in puncto Veränderung mehr als einen Gang höher schalten. Konto und Kredite sowie die Vermögensverwaltung bringen nicht mehr genügend Erträge. Korrekturen am Geschäftsmodell sind deshalb in vielen Instituten angedacht. Preiserhöhungen sind zwar in jedem zweiten Kreditinstitut ein Thema, der Fokus liegt allerdings auf der Öffnung und Erweiterung der eigenen Banking-Plattformen. Kunden können sich auf neue digitale Angebote freuen. Erste Beispiele sind der Zinsmarkt der Deutschen Bank, die Internet-Filiale und S-Apps im Sparkassenverbund und die Digitalbank-Strategie der ING Diba. Auch die Landesbanken investieren in die Plattformökonomie.

Quelle: Infografik zur Studie Branchenkompass Banking 2018 von Sopra Steria Consulting.

Plattform wird keine Bank mal eben so

Die Plattform-Ansätze verdeutlichen allerdings auch, dass sich die Banken mit ihren konkreten Initiativen weiterhin im Ökosystem „Finanzen“ bewegen. Von Marktplätzen mit Leistungen vieler Branchen sind sie noch entfernt. Das verwundert auch nicht. Das Umdenken benötigt Zeit und Erfahrungen. Schließlich stehen die eigenen Produkte auf der Plattform in direkter Konkurrenz zu denen der Partner. Neue Erlösmodelle müssen dafür entwickelt werden.

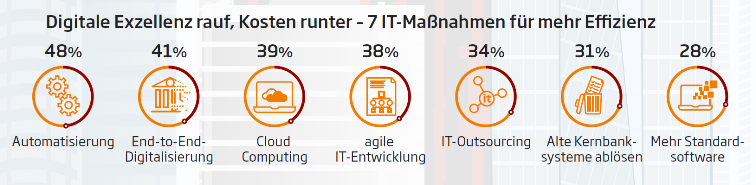

Zudem müssen sich die Banken noch reichlich digitale Exzellenz bei den IT-Systemen aneignen. Multi-Kanal-Banking bleibt weiterhin eine Baustelle. Die intelligente Verknüpfung von Geschäftsprozessen und Unternehmenseinheiten sowie die Auflösung von Silostrukturen stehen weit oben auf der Agenda, um sich auf datengetriebene Geschäftsmodelle und technologische Innovationen konzentrieren zu können. So lange diese Hausaufgaben nicht erledigt sind, wird es schwer für potenzielle Partner, an eine Banking-Plattform anzudocken.

Quelle: Infografik zur Studie Branchenkompass Banking 2018 von Sopra Steria Consulting.

Fintech-Freundschaften ausbauen

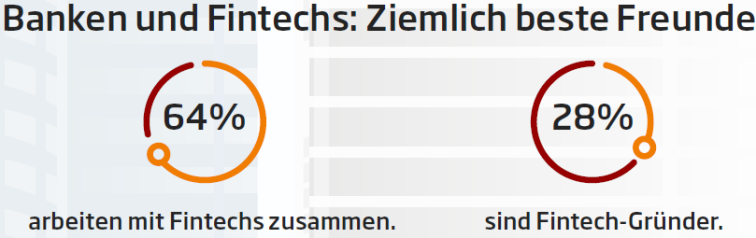

Bei ihrem digitalen Umbau lässt sich die Mehrheit der Institute mittlerweile von Fintechs helfen. Kaum eine Bank versucht digitale Transformation im Alleingang. Beide Seiten haben erkannt, was sie aneinander haben. Diese Entwicklung ist positiv für die gesamte Branche. Die Institute haben die Banklizenz und immer noch starke Marken. Start-ups kennen wiederum keine technischen Altlasten, denn sie entstehen auf der grünen Wiese. Banken profitieren enorm von der Innovationskraft der Fintechs. Sie ebnet den Weg, um künftig weitere Produkt- und Vertriebspartner in die gerade entstehenden digitalen Banking-Plattformen zu integrieren.

Quelle: Infografik zur Studie Branchenkompass Banking 2018 von Sopra Steria Consulting.

Foto: Getty Images